Grace à des taux d’intérêts historiquement bas et des prix relativement stables, l’immobilier se porte bien. Cette conjoncture pousse de plus en plus de français, résidents et expatriés, à concrétiser leur projet immobilier. Ces tendances du crédit immobilier expatrié s’observent aussi au sein de la communauté de confiance Immoneos avec des questions portant notamment sur le crédit immobilier expatrié.

Alors qu’en est-il réellement ? On vous donne les derniers chiffres du crédit immobilier expatrié dans ce dossier.

Et surtout téléchargez tout de suite le guide ci-dessous.

Vous y trouverez comment obtenir les meilleures offres de crédit quand on réside à l’étranger et quelles sont les erreurs à ne surtout pas commettre qui peuvent ruiner vos efforts.

Il a été élaboré à partir de l’expérience partagée par les 30 000 membres de la communauté des investisseurs expatriés Immoneos.

La communauté réunit au sein d’un forum de discussion les Français expatriés à travers le monde pour poser leur question en direct. Pour assurer des discussions totalement indépendante, il n’y a aucun professionnel ni publicité. Pour la rejoindre, il suffit d’habiter à l’étranger.

La communauté Immoneos partage

Le Guide du crédit immobilier depuis l’étranger

Et c’est gratuit !

Quelques chiffres clés sur les tendances du crédit immobilier expatrié

- Selon le site Statista.com, 81% des français ont recours à un crédit immobilier pour l’achat de leur résidence principale.

- En 2021, un ménage sur trois détient un crédit immobilier, un nombre record.

- Plus d’un million de prêts immobiliers sont octroyés en France chaque année.

- Le montant moyen des prêts immobiliers s’élevait à 223 000 euros en 2019 (tendance à la hausse).

Durée du crédit immobilier

La durée moyenne des emprunts immobiliers a tendance à s’allonger. En 2017, les français empruntaient sur un peu plus de 17 ans. En juillet 2021, ce chiffre est passé à 19 ans et demi. Bien entendu, plus vous empruntez sur une longue durée, plus les intérêts sont élevés.

En tant que non-résident, vous serez généralement limité à une durée maximale d’emprunt de 20 ans.

Le taux d’endettement

C’est l’un des rares critères sur lequel toutes les banques s’accordent. Le taux d’endettement est le même pour tout le monde et pour toutes les banques. Votre taux d’endettement détermine le montant maximum du prêt que les établissements bancaires peuvent vous accorder. Sur cette base, le ratio entre vos dépenses et vos revenus mensuels ne doit pas excéder 33% – 35%.

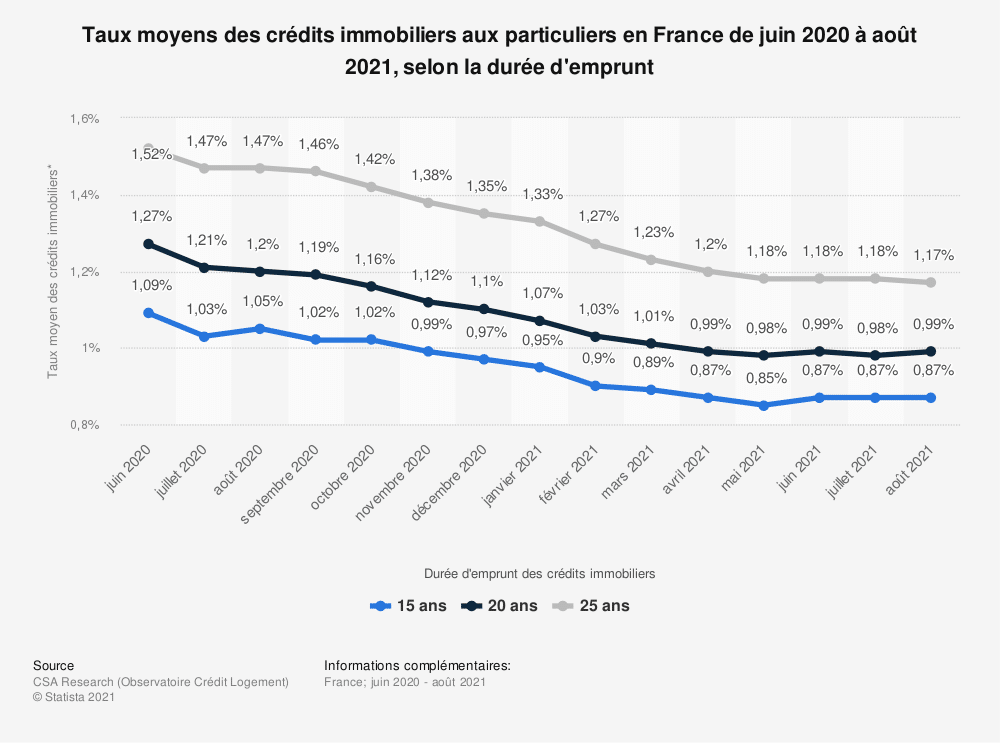

Les taux d’intérêts

Vous le savez, les taux d’intérêts sont en baisse et cela devrait se poursuivre au moins à court terme. Emprunter coûte moins cher et l’immobilier est plus que jamais une valeur refuge notamment pour les français qui résident à l’étranger et qui ont traversé la crise sanitaire avec encore plus d’incertitude que leurs compatriotes en France.

On le voit, les taux ont baissé doucement mais sûrement au cours des dernières années. En août 2021, les taux sont passés sous la barre des 1% pour les prêts d’une durée inférieure à 25 ans (0,87% sur 15 ans). C’est peut-être le bon moment pour renégocier votre crédit immobilier expatrié.

Les taux offerts aux non-résidents sont en règle générale majorés d’environ 0,4% pour compenser le facteur risque et le fait que le compte courant n’est pas domicilié au sein de la banque. Les conditions d’obtention de votre crédit vont aussi dépendre de votre situation personnelle (type de contrat de travail, garanties, pays d’expatriation, etc.).

Pour connaître toutes les tendances et les conditions de prêt obtenues depuis l’étranger, consultez notre dossier complet : Baromètre du crédit immobilier non-résident.

Quel apport pour les non-résidents ?

Pour les non-résidents, l’apport personnel requis est généralement de 20%, parfois même 30% pour un dossier jugé à risque. L’apport demandé aux résidents est de l’ordre de 10%. Là aussi, votre situation professionnelle et financière vont être déterminantes. Si votre dossier est solide, vous pouvez obtenir un financement à 100%. Dans un tel cas, vous achetez un bien sans aucun apport initial et profitez au maximum de l’effet de levier du crédit immobilier.

Il peut être judicieux de passer par un courtier immobilier qui s’occupera de monter votre dossier. En plus du gain de temps, vous aurez plus de chances d’obtenir votre crédit et il peut négocier de meilleurs taux. Cliquez ici pour être mis en relation avec un courtier immobilier recommandé par les membres de la communauté de confiance Immoneos.

Calculez vos mensualités

Maintenant que vous avez une idée des chiffres, voyez quelles conditions vous pouvez obtenir au vu de votre situation personnelle.

Pour simuler le montant de vos mensualités, utilisez notre simulateur de prêt proposé en partenariat avec Pretto.

L’assurance emprunteur

Aucun organisme ne vous accordera de prêt sans que vous ayez souscrit une assurance de crédit immobilier. C’est une couverture importante et sécurisante pour vous comme pour vos proches. On vous résume l’assurance emprunteur en 5 points :

- Une sécurité pour la banque : l’assurance emprunteur prendra le relais et paiera vos échéances si vous vous trouviez dans l’incapacité de le faire (pour l’une des raisons citées plus bas). La banque est donc garantie que les mensualités lui seront versées.

- Une protection pour vos proches : en cas de coup dur, la responsabilité du remboursement de votre crédit immobilier incombera à l’organisme d’assurance et non pas à votre famille.

- Quelles sont les garanties ? vous avez le choix entre différents niveaux de garantie, mais la couverture classique vous couvre en cas de perte d’emploi, d’invalidité, de maladie, d’incapacité temporaire de travailler et de décès.

- L’assurance emprunteur est-elle imposée par la banque ? la banque va systématiquement vous proposer son assurance et vous encourager fortement à y souscrire. Vous êtes cependant libre de choisir un autre assureur et vous avez le choix entre de nombreuses compagnies d’assurance traditionnelles ou en ligne. La seule condition est que l’assurance que vous choisissez offre des garanties équivalentes à celles proposées par l’assureur de la banque.

- Négociez l’assurance de votre crédit immobilier : il serait dommage de profiter de taux d’intérêt bas et de payer votre assurance de crédit plein pot. Reporté sur le nombre d’échéances, son coût peut s’avérer important. Vous avez donc tout intérêt à faire marcher la concurrence et négocier les meilleures conditions possibles. Tous ces éléments cumulés peuvent vous permettre de réduire le montant de vos mensualités.

Pour approfondir le sujet, consultez nos dossiers complets sur le même thème :

- Dans quelles villes investissent les expatriés ? (Étude Immoneos parue dans Les Échos et mise à jour régulièrement)

- Quels taux obtiennent les membres Immoneos pour leur crédit depuis l’étranger?

- Comment obtenir votre crédit immobilier expatrié

Cet article sur les tendances du crédit immobilier expatrié vous a été utile ? Si vous souhaitez mieux gérer vos investissements locatifs, vous êtes au bon endroit. Posez vos questions directement aux membres de la communauté d’entraide Immoneos. En un clic, après inscription, vous ne serez plus jamais seul pour investir et obtenir des réponses concrètes à vos questions.