Que vous louiez votre résidence principale en France durant votre expatriation, votre maison de vacances de manière saisonnière ou que vous réalisiez un investissement locatif en prévision de votre retraite, vous êtes assujettis à l’impôt sur vos revenus locatifs en France. Le taux d’imposition des non-résidents hors UE pour les revenus d’origine française est de 37,2% voire 47,2% (prélèvements sociaux inclus)!

>>OBTENEZ GRATUITEMENT VOTRE BILAN PATRIMONIAL ICI<<

Il est pourtant simple et à la portée de tous de ne payer aucun impôt sur vos revenus locatifs. Retrouvez tous les éléments dans ce dossier.

Taux d’imposition pour les Français hors UE : 37,2% à 47,2%

Comme l’explique le site de la Direction Générale des Finances Publiques www.impots.gouv.fr, les personnes domiciliées hors de France sont imposables sur l’ensemble des revenus de source française. Les revenus locatifs quel que soit votre mode de location rentrent dans cette catégorie.

Ces revenus sont imposés au taux minimum de 20% dès le premier Euro jusqu’au seuil de 26 070 € de revenu net imposable (par part) et de 30% au-delà (revenus perçus en 2021 – regarder la mise à jour éventuelle directement sur le site des impots par exemple sur cette page). Pour les Français hors UE s’ajoutent les prélèvements sociaux actuellement à un taux de 17,2%.

Ainsi, en tant que Français vivant hors Union Européenne, votre taux d’imposition total taxes comprises est de 37,2% ou 47,2%. Ce taux s’applique sur vos revenus locatifs en France.

Mais, revenus locatifs ne signifie pas somme des loyers. En réalisant les bons choix, les revenus locatifs peuvent devenir fiscalement nuls alors que vous percevez des loyers tous les mois.

Ajustement possible par calcul sur les revenus globaux

Une seconde option pour calculer votre taux d’imposition est de considérer vos revenus globaux. En effet, si vous estimez qu’étant donné vos revenus globaux (France + hors France), votre taux marginal d’imposition suivant les différents tiers appliqués en France serait inférieur à 20%, vous pouvez demander l’application de ce taux pour vos revenus locatifs en France.

Dans ce cas, vous devez déclarer à l’administration fiscale française l’ensemble de vos revenus globaux (en France et en dehors de la France). L’administration fiscale calculera votre taux d’imposition de l’ensemble de ces revenus et applique le taux uniquement sur vos revenus de source française. En habitant en Asie, vous aurez toujours à ajouter les prélèvements sociaux de 17,2%.

Le site de la Direction Générale des Finances Publiques fournit tous les détails et les changements éventuels : https://www.impots.gouv.fr/portail/international-particulier/questions/quest-ce-que-le-taux-moyen-puis-je-en-beneficier

Pourtant, il existe un moyen simple et totalement légal de ne pas payer d’impôts sur vos revenus locatifs en France. Comment ? En optant pour la location meublée.

Revenus locatifs imposables ne signifie pas somme des loyers

Comme vous le savez, percevoir des loyers vous oblige à réaliser une déclaration des revenus fonciers pour établir l’impôt à payer.

Que vous louiez vide (aussi appelé nu) ou meublé, si vous pouvez opter de déclarer vos revenus locatifs en mode « micro-foncier » (aussi appelé au forfait) ou bien aux « frais réel ». Cela donne donc 4 options de déclaration des revenus locatifs, choisissez la bonne :

- Location nue, déclaration au forfait appelé micro-foncier par les impôts

- Location nue, déclaration aux frais réels

- Location meublée, déclaration au forfait, dans ce cas appelé micro-BIC par les impôts

- Location meublée, déclaration aux frais réels

En achetant un bien en France que vous mettez immédiatement en location meublée et que vous déclarez ensuite aux frais réels, vous ne paierez aucun impôt sur les revenus locatifs pour une durée estimée à une dizaine d’années.

Petite précision à ce stade, une location meublée ne veut pas dire uniquement location saisonnière. Il est très répandu notamment dans les grandes villes type Paris, Bordeaux, Lyon, Marseille, Nantes, Toulouse, Strasbourg, .. de louer un appartement meublé à l’année. Il est également possible de faire de la location meublée saisonnière dans les zones touristiques ce qui correspond à une sous-catégorie spécifique.

Pourquoi ? Les explications sont détaillées ci-dessous en analysant le mode d’imposition des 4 options de déclaration possible des revenus locatifs.

Déclaration au forfait : abattement de 30% ou 50% voire 71%

La meilleure option pour un bien dont vous héritez ou que vous possédez depuis plus de très longtemps et que vous mettez en location.

Cas de la location nue – Abattement de 30% – Vous paierez des impôts sur 70% des revenus

Lorsque vous optez pour le mode forfait aussi bien en location nue et meublée, la déclaration est vraiment très simple. Dans le cas de la location nue, il suffit de reporter le montant total des revenus fonciers perçus (=montant des loyers encaissés durant l’année + subventions et indemnités perçues + le montant des dépenses incombant normalement au propriétaire et mises à la charge du locataire – les charges incombant au locataire) sur la déclaration 2042. Un abattement de 30% pour forfait de charge est appliqué automatiquement par le fisc. Vous n’avez rien d’autre à faire. Vous aurez ensuite à payer 37,2% d’impôt et prélèvements sociaux sur les 70% restant dans le cas d’un français non-résident de la première tranche.

Cas de la location meublée – Abattement de 50% – Vous paierez des impôts sur 50% des revenus

Le principe est similaire pour la location meublée en mode forfait, sauf que l’abattement est alors de 50%. Le fisc considère que vous avez des frais supérieurs en location meublée du fait notamment des équipements qu’il faut acheter et maintenir dans le bien, d’une rotation plus importante des locataires…

Cas de la location meublée de tourisme – Abattement de 71% – Vous paierez des impôts sur 29% des revenus

Enfin s’il s’agit d’une location meublée de tourisme type gîte rural, chambre d’hôtes, location courte durée AirBnB ou autre l’abattement est atteint alors de 71%. En effet la rotation des locataires sera importante et vos frais également.

Dans les trois cas, pas besoin d’expert-comptable ou de tableau Excel pour simuler votre imposition. Suivez les instructions de votre déclaration d’impôt et prenez une calculette pour obtenir votre imposition.

Récapitulatif des abattements pour la déclaration au forfait :

- Location nue – Abattement de 30%, imposition sur 70% des revenus locatifs.

- Location meublée – Abattement de 50%, imposition sur 50% des revenus locatifs.

- Location meublée de tourisme – Abattement de 71%, imposition sur 29% des revenus locatifs.

La communauté Immoneos partage

Le guide des 6 erreurs classiques d’un premier investissement depuis l’étranger

Et c’est gratuit !

Déclaration aux frais réels : ne payez aucun impôt pour une location meublée pendant de nombreuses années

Si vous achetez un bien et vous le mettez immédiatement en location meublée, vous ne paierez aucun impôt. Si vous possédez déjà le bien et que vous le louez nu, vous pouvez dans certains cas réussir à ne plus payer d’impôt durant quelques années.

La seconde option de déclaration de vos revenus locatifs est d’opter de lister tous les frais réels. Vous déduisez alors de vos revenus locatifs toutes les charges réelles relatives à votre bien comme les travaux, les intérêts d’emprunt, les charges de copropriétés, les charges de gestion locative, l’assurance emprunteur, l’assurance propriétaires non occupant, les frais de dossiers bancaires,… qui sont déduits de votre revenu imposable. Ainsi si vous réalisez un montant important de travaux puis que vous louez votre bien vide, alors vous ne paierez pas d’impôt pendant plusieurs années jusqu’à la déduction totale du montant des travaux.

Dans le cas de la location meublée (et uniquement du meublé), vous allez déduire en plus tous les ans environ 3% du prix d’achat du bien ainsi que toutes les charges liées à l’achat du bien comme les frais de notaire, d’agence et/ou de chasseur. Vous déduirez également l’achat des meubles et toute autre charge liée à la mise en location et gestion du bien (connexion ADSL, ménage, frais de comptable,…).

Ces déductions supplémentaires se cumulent à toutes les autres charges également appliquées pour la location nue.

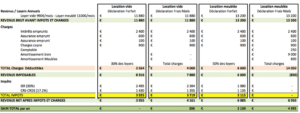

Exemple chiffré : une économie d’impôt de 5 000 Euros par an sur un investissement

L’exemple ci-dessous illustre l’économie d’impôt réalisée.

Monsieur et/ou Madame FrancaisNonRésident achètent un bien pour un montant de 300 000 Euros.

- empruntent 200 000 Euros à 1.1% sur 20 ans.

- remboursent environ 13 920 Euros par an dont 2 400 d’intérêts d’emprunt.

- paient 600 Euros par an d’assurance emprunteur et 100 Euros par an d’assurance propriétaire non occupant.

- ainsi que charges de copropriétés sont de 900 Euros par an

Ils peuvent envisager une location nue pour 990 Euros par mois. Ou louer en location meublée de 1 100 Euros par mois.

En optant pour la location meublée ils devront investir 4 000 Euros supplémentaire pour les meubles.

Comme l’illustre l’analyse simplifiée ci-dessous, ils feront une économie d’impôt d’environ 5000 Euros par an avec la location meublée :

Note : Il s’agit d’une simulation simplifiée afin d’illustrer le principe – L’expert-comptable réalisera une étude personnalisée de votre situation – Il vous expliquera également comment passer d’une location nue à une location meublée avec ou sans locataire déjà dans les lieux. Ici notre comparatif le meilleur comptable LMNP pour non-résidents

La communauté Immoneos partage

Le Guide du crédit immobilier depuis l’étranger

Et c’est gratuit !

A quoi correspondent les frais supplémentaires d’environ 3% de votre coût d’acquisition du bien en location meublée ?

En location meublée, le fisc considère que le bien que vous louez est l’actif qui est l’objet des revenus. D’un point de vue comptable, il considère aussi que ce bien se déprécie au cours du temps. Il applique le même principe comptable que dans une entreprise. Le calcul exact de ces frais est assez complexe puisqu’il faut séparer minutieusement en suivant des règles comptables . Le terrain (même s’il s’agit d’un appartement), les murs, le toit, les meubles,… chaque élément aura une durée d’amortissement différente. D’après notre expérience, cet amortissement correspond à environ 3% de votre coût d’acquisition du bien. De plus vous pourrez déduire un champ étendu de charge comme les frais de notaire lors de l’achat ainsi que les frais d’agence et/ou de chasseur d’appartement, les achats de meubles, les frais de gestion locative, les frais de comptable…

Le cumul de l’amortissement du bien et des charges supplémentaires dans vos frais réels annulent tout simplement l’imposition souvent pour dix ans ou plus.

Location meublée : Serez-vous qualifié fiscalement LMNP ou LMP?

Si vous vous êtes déjà intéressé à ce sujet, vous avez déjà entendu les deux termes. Lorsque vous faites une déclaration en meublée, le fisc distingue deux catégories suivant que :

- vous percevez plus de 23,000 Euros de Chiffre d’Affaires(càd loyers + charges) par an,

- que l’ensemble de ce chiffre d’affaire représente plus de la moitié des revenus fiscaux en France.

Si vous ne percevez aucun revenu en France autre que celui de vos locations. Vous serez automatiquement dans la catégorie LMNP (Location Meublée Non Professionnelle) si vous percevez moins de 23,000 Euros et LMP, (Location Meublée Professionnelle) au-dessus. Retrouvez dans le dossier Zoom sur le LMNP vs LMP les caractéristiques principales à retenir sur ces 2 modèles fiscaux.

Le viager : Y avez-vous pensé?

Si vous recherchez une façon atypique d’investir dans l’immobilier pour ne pas payer d’impôts fonciers, l‘investissement en viager peut être une option intéressante pour vous. Le principe est simple : vous versez un bouquet (une somme importante) au vendeur au moment de la signature de l’acte authentique chez le notaire, puis vous lui versez une rente mensuelle ou trimestrielle jusqu’à son décès. Et l’avantage, c’est qu’il n’y a pas d’impôt sur les revenus locatifs à payer, puisque ce n’est pas considéré comme un loyer. Ainsi, vous n’aurez pas à vous soucier des impôts fonciers.

De plus, l’investissement en viager peut offrir un avantage fiscal au niveau de l’Impôt sur la Fortune Immobilière (IFI). En effet, le bien immobilier acheté en viager n’entre pas dans le calcul de l’IFI, ce qui peut être un avantage considérable pour les investisseurs dont le patrimoine immobilier est important.

En outre, l’investissement en viager peut également offrir un avantage fiscal au moment de l’achat. En effet, les frais de mutations (comme les droits d’enregistrement et les honoraires de notaire) peuvent être réduits si l’acheteur opte pour un paiement en rente viagère. Cette réduction est variable selon les départements et peut aller jusqu’à 50% dans certains cas. Il est donc important de bien se renseigner auprès des autorités compétentes pour savoir si cette réduction s’applique dans votre cas.

Cependant, il est important de rappeler que l’investissement en viager présente également des risques, comme la durée de vie du vendeur ou l’état du bien immobilier. Il est donc crucial de bien se renseigner et de se faire accompagner par des experts en investissement en viager pour éviter les erreurs courantes et maximiser les avantages de cette forme d’investissement.

Et vous, êtes-vous intéressés par le viager ? On vous passe les contacts de confiance pour étudier un projet d’achat de viager, libre ou occupé, partout en France, sur cette page !

Création d’une SCI, Société Civile Immobilière

Une autre approche consiste à faire l’acquisition de bien avec la création d’une Société Civile Immobilière. Deux régimes fiscaux vous seront alors possibles : soit celui de l’impôt sur le revenu, soit celui de l’impôt sur les sociétés. L’avantage fiscal principal de la constitution d’une SCI est la possibilité d’opter pour l’impôt sur les sociétés et ainsi ne pas être soumis aux tranches progressives de l’impôt sur le revenu et au prélèvement sociaux. En effet les bénéfices réalisés par la SCI sont imposés selon le taux fixe de l’impôt sur les sociétés. De plus, tout comme pour la location meublée, le bien est amorti au niveau comptable et un nombre étendu d’éléments sont pris en compte dans les charges permettant ainsi de diminuer voire d’annuler dans la plupart des cas les bénéfices. Seul inconvénient qui reste toutefois majeur est le calcul de l’impôt sur les plus-values en cas de revente qui s’avère extrêmement désavantageux et peut alors remettre en cause toute la stratégie fiscale initiale. Ce n’est donc pas toujours une solution miracle. Mieux vaut analyser dans le détail cette option en commençant par prendre le temps de lire dans le dossier complet sur la SCI disponible sur le site Immoneos en cliquant ici.

L’achat en démembrement

Apparu il y a une vingtaine d’années, ce mode d’investissement immobilier est encore méconnu alors qu’il présente de nombreux avantages notamment au niveau et dans un objectif de préparer sa retraite. Il permet non seulement de ne payer aucun impôt sur les revenus locatifs mais aussi de réduire l’imposition sur les revenus locatifs de biens existants et enfin d’optimiser l’IFI. Ce mode d’investissement est très puissant au niveau fiscal et peut s’avérer très rentable. Il s’adresse toutefois à des personnes qui disposent déjà un patrimoine important. Pour en savoir davantage sur ce mode d’investissement innovant, retrouvez les avantages de l’investissement en démembrement dans ce dossier qui lui est dédié en cliquant sur ce lien.

Des experts-comptables en ligne pour déclarer une location meublée depuis votre lieu d’expatriation

Si vous optez pour l’option de la location meublée aux frais réels, il est nécessaire de confier votre déclaration d’impôt à un expert-comptable spécialisé. Il assurera que vous remplissez les conditions et complétera pour vous les obligations pour ce type de déclaration. Il constituera tous les ans un document détaillé appelé « liasse fiscale n°2031 » en appliquant les règles comptables attendues. Dans certains cas, il pourra même se charger de transmettre directement le document en votre nom au Service des Impôts dont dépend votre logement. Cela vous fait non seulement gagner du temps mais également engage le cabinet comptable vis à vis du fisc sur les éléments transmis. Vous pourrez donc dormir tranquille.

Il existe de nombreux cabinets d’experts-comptables en ligne. Ils sont joignables par téléphone et email pour étudier votre situation et vous partager des conseils. Vous remplissez et téléchargez ensuite une fois par an vos justificatifs de charges et ils s’occupent du reste. C’est très simple et très abordable.

Des exemples de tarifs de comptable pour votre location en meublée vus sur internet

Suivant les prestations les tarifs des comptables pour faire votre déclaration d’un meublé varient entre 250 Euros et 750 Euros par an.

Les professionnels ont pris la (mauvaise) habitude d’utiliser des techniques marketing pour présenter leurs tarifs. Ainsi en surfant sur le web, on trouve souvent les notions de « à partir de » ou encore un tarif déduction d’impôt déjà effectuée dans le prix affiché. On trouve aussi des tarifs mensuels et surtout souvent les tarifs sont affichés hors taxes

Chez LMNP expert par exemple, le tarif est présenté « à partir de 165 Euros HT par an » mais il intègre déjà la réduction d’impôt. Il faudra donc compter environ 594 Euros par an TTC

Chez Planète compta, le tarif s’élève à « 29.99 Euros HT par mois » soit 432 Euros par an TTC.

Immoneos vous met en relation avec des comptables qui ont été recommandés par les membres de la communauté puis vérifiés. Bonus très appréciable, vous bénéficiez d’une offre de bienvenue : 1 heure de consultation personnalisée gratuite pour l’un et entre 25 Euros et 125 Euros de réduction sur leur prestation suivant la formule choisie. Pour les consulter, il suffit de faire la demande en cliquant ici.

La location meublée est également extrêmement flexible

En effet, en location meublée le bail est d’un an maximum (9 mois pour les étudiants). Cela procure l’avantage tous les ans d’avoir la flexibilité de renouveler le bail ou bien de l’interrompre afin de récupérer le bien en direct pour y habiter ou bien le vendre. Ainsi s’il s’agit de votre résidence principale en France, vous êtes certain de pouvoir retourner y habiter à votre retour. S’il s’agit d’un investissement locatif, cela vous facilite sa revente à tout moment

En conclusion, la location meublée permet d’annuler l’imposition sur les revenus locatifs et reste simple à mettre en œuvre à travers des outils en ligne et des experts spécialisés. Elle offre également une grande flexibilité par utilisation de baux d’un an. La location meublée est un moyen simple et rentable de se constituer un patrimoine en France notamment lorsque l’on vit à l’étranger. Si ceci vous inspire à vouloir investir dans un bien en France, il demeure important de respecter les 3 règles d’or en immobilier: l’emplacement – l’emplacement – l’emplacement. Afin de tout savoir sur la location meublée, nous vous conseillons de demander le guide complet intitulée La location meublée de A à Z.