Après avoir lu ce dossier vous serez incollable sur le sujet. Vous souhaitez comprendre tous les détails de la location meublée, les démarches et obligations … ce guide complet du LMNP non-résident est pour vous. Vous connaissez déjà les principes de la location meublée et avez une question plus précise ? Aucun souci, le sommaire ci-dessous vous permet d’accéder directement à la rubrique qui vous intéresse.

LMNP non-résident, c’est quoi ?

LMNP est l’acronyme de « Loueur en Meublé Non Professionnel ». Il s’agit d’un régime fiscal en France qui concerne les personnes qui louent leurs biens en meublé, tels que des appartements meublés ou des chambres d’hôtes, sans que cette activité ne constitue leur activité principale ou professionnelle.

Les principales caractéristiques du régime LMNP non-résident sont les suivantes :

- Statut fiscal : Les revenus issus de la location meublée sont considérés comme des bénéfices industriels et commerciaux (BIC). Cela signifie que vous devez être inscrit en tant qu’entrepreneur individuel ou créer une société pour exercer cette activité.

- Amortissement : Vous avez la possibilité d’amortir le coût d’acquisition du bien meublé, ce qui permet de réduire votre revenu imposable. Cela peut être avantageux sur le plan fiscal, le plus souvent même cela vous permet de ne pas payer d’impôt

- Régime réel : Vous avez le choix entre le régime micro-BIC et le régime réel. Le régime réel est généralement plus avantageux si vos charges (comme les intérêts d’emprunt, les travaux d’entretien, etc.) dépassent les abattements du régime micro-BIC.

- Déclaration : Vous devez déclarer vos revenus issus de la location meublée dans votre déclaration de revenus, en utilisant le formulaire 2042-C PRO.

Les 5 avantages de la location meublée en LMNP non-résident

1. Simplicité

Pour effectuer de la location meublée, aussi appelé LMNP pour Location Meublée Non Professionnelle, il suffit de meubler son bien avec les équipements minimum exigés (voir chapitre suivant). Il n’y a aucune société à créer. Vous exercerez la location meublée en nom propre et les loyers seront directement versés sur votre compte en banque personnel. Vous aurez deux simples démarches à effectuer :

- Faire une déclaration initiale pour enregistrer l’activité auprès du Greffe du Tribunal de Commerce. Pas d’inquiétude, il s’agit d’un simple formulaire à envoyer.

- De faire une déclaration d’impôt annuelle sous forme d’une « liasse fiscale » à transmettre au SIE, Service des Impôts des Entreprises. Encore une fois, aucune inquiétude : en utilisant les services d’un comptable spécialisé, c’est aussi simple que faire sa note de frais. Le coût annuel d’un comptable est à partir de 250 Euros, dépense qui est elle-même déductible.

2. Flexibilité

En location meublée le bail est d’un an maximum (9 mois pour les étudiants). Cela procure l’avantage tous les ans d’avoir la flexibilité de renouveler le bail au même locataire ou bien de l’interrompre afin de récupérer le bien en direct pour y habiter ou bien le vendre. Ainsi s’il s’agit de votre résidence principale en France, vous êtes certain de pouvoir retourner y habiter à votre retour. S’il s’agit d’un investissement locatif, cela vous facilite sa revente à tout moment. Vous n’avez aucune contrainte de garder cette activité pendant plusieurs années.

3. Meilleurs revenus locatifs

Les analyses indiquent que le loyer est de 10 à 15% plus élevé pour une location meublée en LMNP non-résident par rapport à une location nue. Sans surprise, c’est dans les grandes villes et agglomérations comme Paris, Lyon, Bordeaux, Marseille ou Nice que les loyers moyens des locations meublées sont les plus élevés. Autre constat, les loyers des locations meublées progressent plus rapidement que les locations nues. Ceci est lié à la fois aux rénovations et décoration de qualité, mais aussi à la demande grandissante de la colocation par exemple.

Autre indicateur intéressant, le temps de recherche d’un locataire est jusqu’à deux fois plus court pour une location en meublée. A titre d’exemple, une agence de gestion locative digitale partageait récemment qu’après avoir posté l’annonce d’un nouvel appartement le vendredi pour un studio meublé à Paris 19, 36 dossiers de demande de location avaient été postés durant le weekend dont plus de la moitié remplissaient tous les critères de salaire attendu et les garanties pour être retenus.

Bref les indicateurs sont véritablement au vert pour les revenus locatifs en location meublée.

4. Avantage Fiscal

Le régime réel du LMNP non-résident permet dans 90% des situations de ne pas payer d’impôt sur une durée pouvant aller jusqu’à 10 ans ou plus. Ceci est vrai en particulier si vous faites un investissement afin de mettre le bien en location.

En effet, il existe 2 régimes fiscaux pour déclarer les revenus d’une location meublée.

- Le régime dit « au forfait » dénommé « régime Micro BIC » par le fisc, BIC voulant dire Bénéfices Industriels et Commerciaux. Ce régime est ultra simple. Il suffit de cocher une case sur sa déclaration d’impôt et un abattement de 50% ou de 71% dans le cas du classement du meublé de tourisme (déclaration à faire à la mairie). Vous paierez ensuite les impôts dans votre tranche d’imposition pour les 50% ou 29% restants. C’est mieux que la location nue où l’abattement est uniquement de 30% mais cela peut représenter un montant important

- Le régime dit «au réel simplifié » dénommé « régime BIC simplifié ». Avec ce régime vous pourrez amortir la valeur du bien pour un niveau estimé de 3% par an, amortir le mobilier et déduire toutes les dépenses liées à votre bien et son activité (frais de notaire, frais d’agence ou de chasseur pour l’acquisition, charges de copropriété, frais d’agence de gestion locative, intérêts d’emprunt, abonnement ADSL, achat de meubles, électroménager, ustensiles,… voire même un déjeuner avec votre locataire ou votre agence). Pour cela il vous faudra fournir une fois par an un bilan comptable et sa liasse fiscale associée au centre des impôts. Pas d’inquiétude, en passant par un comptable spécialisé dans le meublé, la déclaration est aussi simple que de faire une note de frais et son coût peut être aussi bas que 250Euros par an… déductible des charges bien sûr.

Lire aussi ici notre dossier comparatif sur le meilleur comptable LMNP pour non-résidents

5. Plus-value à la revente avantageuse

C’est la plus-value des particuliers qui s’applique comme si vous revendiez une résidence secondaire ou une location nue en nom propre. Il n’y a aucun impact sur l’imposition de la plus-value à la revente de choisir la location meublée en LMNP non-résident. Autre avantage, le bail d’une location meublée est d’un an uniquement et reconductible. Vous avez la flexibilité de revendre tous les ans votre bien quand vous le souhaitez. Tout le détail sur les plus-value des LMP et LMNP dans ce webinaire exclusif Immoneos

Pour estimer les éventuels impôts sur la plus-value en tant que particulier, vous pouvez utiliser le lien suivant : http://plus-values.notaires.fr/simulateur/index.xhtml

Quels équipements et meubles obligatoires pour la location meublée

Avant de partager la liste des meubles, il est utile de rappeler que pour louer un bien qu’il soit nu ou meublé il est nécessaire que celui-ci mesure au minimum 9m2 Carrez ou 20m3.

La définition dans les textes de la location meublée indique que cela consiste à louer le bien en le rendant directement habitable par le(s) occupant(s). Les critères d’ameublement nécessaires à la qualification du logement meublé pour une résidence principale ont été définis par décret. Ils restent simples mais comme tout décret, il est important de les respecter scrupuleusement afin de ne pas se mettre en défaut. Inutile également de préciser qu’afin de rendre votre bien plus attractif, vous pouvez choisir d’apporter des équipements supplémentaires. Le décret précise donc 11 critères d’ameublement minimum à respecter pour la mise en location du logement :

- Literie comprenant couette ou couverture : Il faut donc un lit ou canapé lit avec matelas yc. une couette ou couverture. En revanche, il n’est pas obligatoire de fournir ni les oreillers ni les draps.

- Dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambre à coucher : cela peut donc être des rideaux, des volets, des stores,…

- Des plaques de cuisson, un four ou un four à micro-ondes, le décret indique bien « plaques » au pluriel. Il est donc préférable de mettre une plaque avec un minimum de 2 feux

- Un réfrigérateur et congélateur (ou au minimum un réfrigérateur permettant de disposer d’une température <-6°c)

- Vaisselle nécessaire à la prise des repas et ustensiles de cuisine

- Etagères de rangement

- Luminaires

- Matériel d’entretien ménager type balais, aspirateur,…

Voilà la liste complète du décret est très simple à respecter. Toutefois, il est d’usage d’apporter du confort supplémentaire avec un lave-linge, un téléviseur, un canapé ou fauteuil, …

Les charges sont généralement facturées au forfait c’est à dire que les charges sont fixes chaque mois pour le locataire et ne sont pas régularisées en fin d’année. Le propriétaire facture ainsi la totalité des charges courantes de copropriété au locataire. L’électricité revient à la charge du locataire en direct. L’abonnement ADSL soit dans le forfait pour charge soit à la charge du locataire.

Démarches pour la déclaration initiale de LMNP non-résident

1. Envoi de formulaire de début d’activité, le « Cerfa P0i » au Tribunal du Greffe de Commerce

Pour initier une location en meublé sous le statut LMNP non-résident, il faut faire la déclaration auprès du tribunal du greffe de Commerce dans lequel le bien se trouve. Vous obtiendrez en réponse un numéro SIRET qui devient votre identifiant pour vos futures déclarations d’impôt (liées à l’activité de location meublée of course). Aucune inquiétude, c’est très simple même à distance. Il vous suffit :

- De compléter le formulaire P0i que vous trouverez ici : https://www.service-public.fr/particuliers/vosdroits/R13748

- De l’envoyer au Tribunal du Greffe de Commerce où se trouve le bien que vous trouverez ici : https://www.infogreffe.fr/recherche-greffe-tribunal/chercher-greffe-tribunal-de-commerce.html

Pour l’envoi au Greffe, il est recommandé d’utiliser une lettre recommandée. C’est très simple avec le service en ligne de La Poste. Il suffit de télécharger le scan et le tour est joué.

Pour le scan lui-même, une application pour smartphone type « scannable » ou équivalent est parfait.

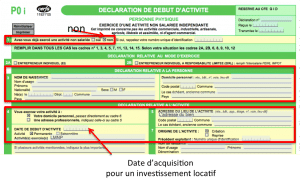

2. Comment remplir le formulaire P0i

Si vous venez de faire l’achat d’un bien et que vous le mettez immédiatement en location meublée, c’est extrêmement simple de compléter le formulaire. Les principaux points à indiquer sont :

● Dans le cadre 1, répondez non

● Dans le cadre 5, indiquez la date d’acquisition du bien ainsi que la mention LMNP

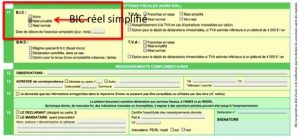

● Dans le cadre 11, cochez réel simplifié

Ci-dessous un exemple de P0i. Si vous êtes dans un autre cas de figure comme : mise en location de votre résidence principale, achat en indivision, passage d’une location de nu à meublé, il est conseillé de contacter un expert-comptable qui aidera à compléter correctement le formulaire.

3. Comment déclarer un deuxième bien en location meublée

Cette déclaration est aussi simple. Il suffit d’envoyer le formulaire P2P4i au Greffe du Tribunal de Commerce de votre ville afin de rattacher votre nouveau bien en meublé à votre numéro SIRET

Ce même formulaire permet aussi de modifier votre date de début d’activité ainsi que de modifier votre adresse ou signifier la cessation de votre activité.

Déclaration d’impôt annuelle en LMNP non-résident

1. Calcul et bilan comptable annuel

La déclaration annuelle est comme une note de frais sur laquelle s’appliquent des règles comptables notamment sur l’amortissement et le report des déficits fonciers. Il faut alors générer aune liasse fiscale à transmettre aux Services des Impôts aux Entreprises aussi appelé SIE.

Vous pouvez faire cette déclaration seul, la solution préférée des amoureux d’Excel, des chiffres, des tableaux d’amortissement.

Vous pouvez utiliser des logiciels comptables spécialisés pour le meublé, la solution qui permet de faire sa déclaration parfaitement en économisant du temps et de l’argent.

Vous pouvez enfin utiliser un expert-comptable spécialisé LMNP non-résident, la solution qui assure une revue de la situation, des documents et transmet en votre nom les éléments aux impôts en ajoutant leur tampon ce qui ajoute un niveau de confiance pour le fisc.

Il existe de nombreux comptables spécialisés pour la location meublée. Outre la déclaration, ils donnent des conseils adaptés à votre situation. Il faut compter de 250 Euros à 550 Euros par an pour l’expert-comptable suivant le niveau de prestation. Le montant est déductible des charges aux frais réels.

2. Quelles sont les charges déductibles en LMNP non-résident?

Il est possible de déduire de nombres charges en mode réel de la déclaration en LMNP non-résident. Ci-dessous la liste des principales charges que vous pourrez déduire :

- Les charges de copropriétés

- Les assurances liées au bien : propriétaire non occupant (PNO), garantie loyer impayé (GLI), assurance emprunteur

- Les frais de gestion locative (agence, commercialisation du bien, expert comptable…)

- Les travaux d’entretien et de petites réparations

- Les « utilities » comme l’ADSL, le câble, l’électricité, … si cela est à votre charge

- Les impôts et taxes (taxe foncière, cotisation foncière des entreprises,…)

- Les intérêts d’emprunt et frais de dossiers de l’année

Les charges ci-dessus sont déduites de l’année fiscale. En outre, l’amortissement des autres dépenses comme l’achat du bien, les frais de notaire, les frais d’agence ou de chasseur d’appartement, d’achat de meuble au début et en cours d’exercice d’activité (les achats de plus de 500 Euros sont amortis, les achats de moins de 500 Euros passent en charge directement dans le bilan de l’année).

3. Comprendre l’amortissement déductible

Les amoureux des chiffres et de la comptabilité vont adorer ce chapitre. Les autres passeront directement à la conclusion. Nous allons donc voir comment l’amortissement est calculé dans le bilan comptable.

Son calcul est simple mais nécessite une séparation des différents éléments du bien, ainsi que l’application de durées d’amortissement distinctes acceptées par le fisc. Ci-dessous les valeurs généralement utilisées :

| Eléments | Pourcentage de la valeur typiquement allouée | Durée d’amortissement typiquement appliquée |

| Terrain | 10% à 20% | Aucun amortissement |

| Gros œuvres | 30% à 50% | 30 à 100 ans |

| Façade | 5% à 15% | 20 à 40 ans |

| Installation générales et techniques | 15% à 35% | 10 à 20 ans |

| Agencement | 15% à 35% | 10 à 20 ans |

| Meubles | 100% | 5 à 10 ans |

L’expert-comptable se charge de découper votre bien suivant les différents éléments, applique les coefficients d’amortissement et en déduit la charge à appliquer à votre déclaration d’impôt. Un bon ordre de grandeur est de prendre 3% du prix d’achat de votre bien comme résultat de ce calcul à la découpe.

Je vous l’avais bien dit ce n’est pas si compliqué mais c’est vraiment pour les amoureux des chiffres et de la comptabilité.

Conclusion

En conclusion, il est donc très simple de mettre son bien en location meublée. Il suffit de meubler le bien avec au minimum la liste à respecter qui reste limitée. L’envoi du formulaire au Greffe du Tribunal de Commerce auquel le bien est rattaché ne prend que quelques dizaines de minutes et l’envoi par lettre recommandée électronique se fait sans avoir à se déplacer.

Concernant la déclaration fiscale annuelle, sauf si vous êtes comptable ou adorez les journées sur Excel, le plus simple est de faire appel à un comptable spécialisé. Le montant reste raisonnable et permet d’avoir accès à des conseils personnalisés à chaque situation. Outre la simplicité, l’envoi d’une déclaration provenant d’un comptable assure aux services des impôts la garantie d’une déclaration réalisée dans le respect des règles.

Outre l’avantage fiscal, d’un point de vue opérationnel, la location meublée est surtout très flexible par l’utilisation de baux d’un an renouvelable et offre un meilleur rendement que la location nue. Il s’agit donc d’un moyen simple et rentable pour constituer un patrimoine en France notamment lorsque l’on vit à l’étranger. Si ceci vous inspire à vouloir investir dans un bien en France, il demeure important de respecter les 3 règles d’or en immobilier : l’emplacement – l’emplacement – l’emplacement.

Foire aux questions

1. Vous déclarez votre location meublée au forfait (ie micro BIC) et vous vous rendez compte que la déclaration en réelle simplifiée serait plus avantageuse. Est-ce qu’il est possible de changer ?

Il est totalement possible de passer d’une déclaration au forfait/micro BIC à une déclaration au réel simplifié et ainsi réduire l’imposition. Pour ce faire, il suffit de contacter un comptable au premier trimestre de l’année, idéalement avant le 1er février, afin de réaliser le changement pour l’année fiscale et les suivantes.

2. Je déclare mon bien en location nue et j’ai un locataire en place. Je souhaite passer en meublé. Est-ce possible ?

Il est possible de passer d’une location nue à une location meublée avec un locataire en place. Il faut surtout l’accord du locataire en place afin de lui faire accepter de changer de bail. Il faudra au préalable acheter des meubles ou lui racheter ses meubles en partie et finaliser un nouveau bail. Il s’agit donc d’une négociation à mener en direct avec son locataire qui peut y voir son intérêt notamment si vous en profitez pour faire quelques travaux d’amélioration du bien et lui racheter certains de ses meubles.

3. Est-il nécessaire d’avoir un compte bancaire dédié pour l’activité de location meublé ?

C’est toujours un bon réflexe de séparer les comptes afin de faciliter la gestion. Toutefois ce n’est absolument pas indispensable. Les loyers et cautions peuvent tout à fait être versés sur un compte personnel quel qu’il soit.

4. Je souhaite arrêter l’activité de location meublée. Est-ce possible à n’importe quel moment ?

Il est possible d’arrêter à tout moment l’activité de location meublée et/ou de vendre le bien. Il faut bien évidemment respecter la fin du bail en cours et en informer le locataire en place par lettre recommandée avec accusé de réception. Il suffit ensuite d’envoyer un formulaire le P2P4 ainsi que de demander à votre comptable d’effectuer un bilan de clôture d’activité à envoyer au Services des Impôts.

5. Je souhaite vendre le bien, comment cela se passe-t-il ?

Si vous vendez votre bien, vous êtes soumis aux mêmes règles que pour la vente d’un bien loué vide. Vous êtes assujetti à l’impôt sur la plus-value immobilière des particuliers avec un abattement en fonction de la durée de détention du bien. Si vous souhaitez faire une simulation, vous pouvez utiliser le lien suivant :

http://plus-values.notaires.fr/simulateur/index.xhtml

Poursuivez votre lecture avec :

- Tout savoir sur l’imposition des plus-values lors de la vente de LMP ou LMNP

- Le baromètre de l’investissement immobilier locatif non-résident qui reprend statistiques et analyses des investissements des membres de la communauté de confiance Immoneos.

- Le baromètre des taux de crédit immobilier non-résident à partir d’offres réellement obtenues par des non-résidents.

- Aucun impôt sur vos revenus locatifs : c’est à la portée de tous